Несмотря на снижение инфляции[1]

в течение последних 5 лет, рост цен в России не только не прекращается, но и опережает инфляцию. Касается это практически всех отраслей экономики, но в особенности – строительной, а также связанных с ней индустрий. В целом, за десятилетие цены здесь выросли в 4-10 раз[2]

. И хотя рост цен на разные виды материалов и работ может колебаться в весьма широких пределах, общая тенденция наглядна. Между тем, строительный комплекс формирует 8% валового внутреннего продукта страны, с ним связаны 30 смежных отраслей[3]

. И столь активный рост цен может привести к стагнации рынка.

В общем и целом, методика ценообразования у всех производителей одинакова. Еще со времен Адама Смита известно, что цена складывается из стоимости исходных материалов, затрат на изготовление, разного рода издержек и «маржи», которая и обеспечивает прибыль. Зачастую предпринимателей подозревают в неоправданном завышении последней части. Однако практика показывает, что в условиях нормальной конкуренции такого рода наценка стабильна и не «делает погоду» в росте цифр на ценниках.

В чем же причина постоянного удорожания, серьезно ли оно сказывается на конечной цене строительства и насколько влияет на спрос? На эти вопросы мы постараемся ответить с помощью экспертов из компаний-производителей стройматериалов.

Для большинства переработчиков существенную часть себестоимости составляет

цена исходных материалов. И рост этой цены неизбежно влечет за собой повышение цены конечного продукта. Нужно заметить, что предсказать колебания этой составляющей крайне непросто: на них влияет множество факторов - от валютного курса до политических инициатив. Так, вступление России в ВТО обязательно повлечет за собой повышение цен на целые группы товаров.

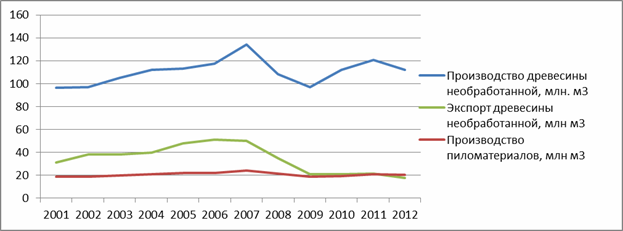

Например, рост цен коснется ламинированной березовой фанеры, которая широко используется в монолитных работах. Связано это с резким изменением экспортных пошлин. С середины 2000-х годов таможенная политика России в области экспорта необработанного леса-кругляка постоянно ужесточалась, пошлины на вывоз неуклонно росли. К 2009 г. они поднялись с 6,5% до 25% от контрактной цены поставок. К 2011 году планировалось увеличить пошлины до запретительных 80%. Однако расчет на приток инвестиций в деревопереработку не оправдался. Лесозаготовители оказались в сложной ситуации: экспорт резко сократился, а внутренний спрос почти не вырос (см. рис. 1). Многим пришлось снизить объемы заготовки или вовсе прекратить нерентабельный бизнес. Поэтому, несмотря на протекционистские меры правительства, цены на сырье внутри страны росли (в 2011 г. рост составил около 9%[4]

).

Рисунок 1. Производство древесины необработанной и пиломатериалов в России, экспорт древесины необработанной, 2001-2012 гг.[5]

Тем более не стоит надеяться на стагнацию стоимости леса после вступления в ВТО. Обязательства России подразумевают отмену высоких таможенных тарифов, что повлечет за собой передел рынка и изменение внутренних расценок. «Рост цен неизбежен, – считает

Юлия Ермакова, руководитель отдела маркетинга группы «СВЕЗА», мирового лидера в производстве березовой фанеры. – С осени 2012 года заработали новые условия: фанкряж, основное сырье для изготовления фанеры, доля которого в себестоимости конечного продукта превышает 40%, теперь будет облагаться экспортной пошлиной всего в 7%. На практике это означает, что за счет неизбежной эскалации вывоза из приграничных областей на внутреннем рынке возможен дефицит необработанного леса и его удорожание. Следовательно, затраты отечественных производителей на закупку леса также будут расти».

Мнение специалиста подтверждается независимой оценкой. Эксперты Ernst & Young и Российской экономической школы предсказали, что вступление в ВТО, принеся определенные выгоды ряду отраслей (металлургия, химия, нефтехимия), негативно подействует на переработчиков древесины. По подсчетам исследователей, объем производства таких компаний при тарифной структуре, отвечающей обязательствам России в ВТО, может снизиться по сравнению с 2006 годом на 6,74%[6]

.

Но даже для тех производителей, которые не столкнулись с издержками вступления в ВТО, сырье является постоянным источником повышения расходов. Так, в сегменте производства сухих строительных смесей его доля в себестоимости достигает 70%. «Конечно, наиболее существенное влияние на себестоимость оказывают цены на сырье, которые растут в среднем более чем на 10% в год», – говорит

Анна Вакушина, специалист компании «БОЛАРС» (сухие строительные смеси).

Другой стимул роста цен на строительные материалы – повышение курса валюты. Любое ослабление рубля приводит к удорожанию, особенно заметному там, где велика доля сырья, ввозимого из-за границы.

Например, по данным

Антона Богданова, директора по маркетингу производителя оконных систем PROPLEX, большую часть себестоимости составляет именно ПВХ, который закупается в Европе (см. табл. 1).

Таблица 1. Структура затрат в производстве оконного профиля (ГК «Проплекс»)

Себестоимость реализованного профиля |

100%

|

Сырье

|

80,7%

|

Производственная амортизация

|

5,7%

|

Заработная плата и налоги сФОТ

|

7,1%

|

Электроэнергия

|

3,5%

|

Ремонт производственного оборудования

|

2,0%

|

Прочие накладные расходы

|

1,0%

|

«Соответственно, если курс евро в предкризисном 2007 году составлял около 36 руб., а сегодня колеблется вокруг 40 руб., дешеветь оконный профиль не может, – говорит

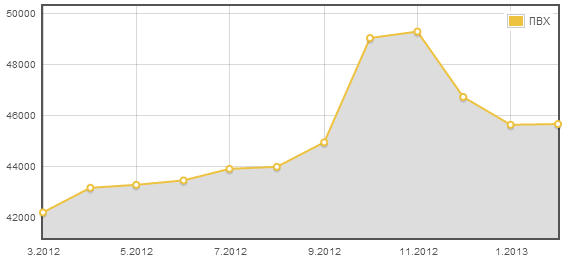

Антон Богданов. – Тем более что и стоимость сырья варьирует в заметных пределах (см. рис. 2). Очевидно, что если закупочные цены на ПВХ поднялись на 10% в год, ожидать, что стоимость продукции останется на прежнем уровне, не стоит».

Рисунок 2. Колебания цены на ПВХ на российском рынке, руб. за тонну, в 2012 г.[7]

С проблемой валютного курса сталкиваются и другие российские производители, даже не столь зависимые от импортных компонентов. «Безусловно, основные поставщики для нашего производства находятся на территории России, – говорит

Анна Вакушина («БОЛАРС»), – как, впрочем, и основные потребители нашей готовой продукции. Единственным иностранным сырьем, которое мы закупаем, являются химические добавки, однако, без них невозможно современное производство сухих смесей. Поэтому нестабильность курса рубля, который напрямую влияет на закупочные цены этих добавок, сказывается на себестоимости непосредственным образом».

Такая же ситуация складывается и у переработчиков металла. «Себестоимость, – говорит

Денис Васильев, менеджер отдела продаж ОАО «Киреевский завод легких металлоконструкций», – состоит, в основном, из сырья, в данном случае – металлопроката. Если металлопрокат растет или падает, то это существенно воздействует на рост или снижение стоимости металлоконструкций. Также, естественно, свою роль играют газ, свет, вода, заработная плата сотрудников и т.д. Это основные факторы, которые действуют на общую себестоимость, но главное, конечно, металлопрокат: он дорожает – повышается стоимость, дешевеет – снижается».

Таким образом, рост цен на материалы и исходное сырье, который происходит как на внутреннем, так и на международном рынке, неизбежно влечет за собой рост цен на товары тех производителей, которые занимаются глубокой переработкой и производством продукции высоких переделов.

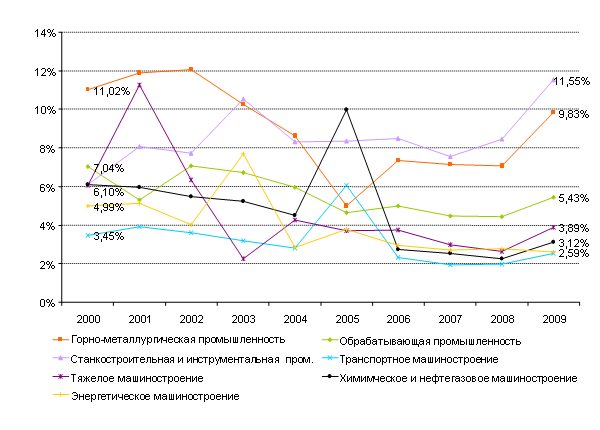

Следующий фактор роста цен – постоянное

повышение тарифов естественных монополий. Из рисунка видно, что в начале 2000-х доля электроэнергии сильно варьировала в расходах, однако, начиная с кризисного 2008 года, наметился ее рост практически во всех отраслях. То же можно сказать и о газе (опосредованно – об отоплении). Тем не менее, этот фактор наиболее стабилен и предсказуем, поскольку тарифы частично регулируются государством.

Рисунок 3. Доля расходов на электроэнергию в себестоимости продукции базовых отраслей промышленности РФ (по данным исследования НИУ ВШЭ)

Прогнозы, увы, неутешительны: в ближайшие годы естественные монополисты планируют дальнейшее повышение цен на свои услуги, снижая тем самым конкурентоспособность отечественного производства. И даже если заявления руководителей государства о снижении роста тарифов для промышленности[8]

не просто декларация, все равно рост составит не менее 5% ежегодно.

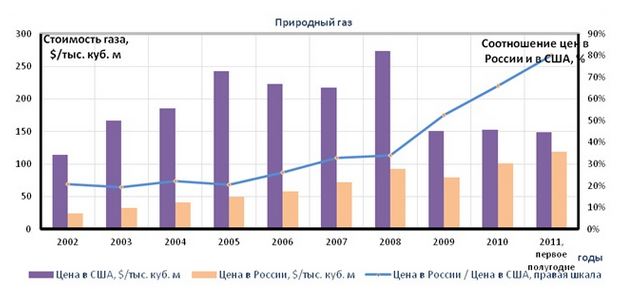

Несмотря на бытующее мнение о «дешевизне» энергии и энергоносителей в России, данные говорят об обратном. Цены на электроэнергию в России уже превзошли американские и продолжают расти (рис.4). Динамика цен на газ также не радует: соотношение цены в России и США близко к 0,9 (рис. 5). Причем в свете последних изменений на мировом рынке (снижение стоимости сланцевых углеводородов) можно не сомневаться, что монополисты постараются наверстать сокращение внешнего спроса за счет внутреннего.

Рисунок 4. Соотношение цен на электроэнергию в России и США

(по данным исследования Института проблем естественных монополий)

Рисунок 5. Соотношение цен на газ в России и США

(по данным исследования Института проблем естественных монополий)

Рисунок 5. Соотношение цен на газ в России и США

(по данным исследования Института проблем естественных монополий)

К монополистам относятся и компании-грузоперевозчики, в особенности – железнодорожные. В России, из-за постоянно растущих тарифов на этот вид перевозок, складывается парадоксальная ситуация, когда автоперевозки оказываются дешевле, нежели перевозки по железной дороге. Это серьезно тормозит развитие перерабатывающих отраслей и снижает конкурентоспособность наших производителей.

«Металлоконструкции пользуются большим спросом в России, – говорит

Денис Васильев (Киреевский завод ЛМК). – Из стран ближнего зарубежья интерес проявляют Казахстан и Белоруссия. Но везти в Казахстан невыгодно, поскольку большую роль играют транспортные затраты. Например, стоимость металлоконструкций – 50 тысяч за тонну, а доставка – 100 тысяч за тонну, поэтому проще делать их на месте, даже теряя в качестве».

Это касается практически всех отраслей, непосредственно связанных со строительством. В последние годы затраты на транспорт могут доходить до 70% стоимости материалов, тогда как раньше не превышали 20-25%[9[

. Причем бороться с этим практически невозможно. Вот как поясняет сложившуюся ситуацию в своем интервью изданию «РИА Новости – Недвижимость» президент Национального объединения строителей («НОСТРОЙ»)

Ефим Басин: «Сейчас существуют две компании, входящие в структуру РЖД, – ОАО «Первая грузовая компания» и ОАО «Вторая грузовая компания», которые перевозят порядка 40% грузов. Остальной объем перевозок приходится на 1800 мелких компаний-перевозчиков, которые и перевозят все остальные материалы, интересующие строителей, например, песок, щебень, щебеночно-песчаные смеси. Этим компаниям дают вагоны и право на использование локомотивов, которые находятся в распоряжении РЖД, а также путей и станций, но по остаточному принципу. Получив заявку на перевозку, эти компании неделями ждут права выйти на пути РЖД. В результате мелкие перевозчики несут убытки и вынуждены завышать цены. Плата за аренду вагонов и перевозки в итоге повышает тарифы на 40-50%. Получается, что формально РЖД не виновата в сложившейся ситуации, а ФАС не находит в тарифах мелких перевозчиков никаких завышений[10]

».

Еще одним ключевым фактором повышения цен является рост вознаграждения работников. Зарплата и связанные с ней отчисления, например в лесной промышленности, занимают до 20% себестоимости. Среднегодовая индексация заработной платы в России находится на уровне 13,9%[11]

, но при этом, по мнению экспертов, является догоняющей. «Несмотря на то что темпы роста зарплаты работников фанерных комбинатов опережают инфляцию, объективно уровень оплаты труда остается низким. На многих предприятиях рабочие получают на порядок ниже дохода сотрудников аналогичных производств в Европе. При этом отечественная продукция успешно конкурирует со шведской и финской фанерой на мировых рынках, – отмечает Олег Гуторенко, председатель Профсоюза работников лесных отраслей. – Мы рассчитываем на дальнейшее увеличение заработной платы фанерщиков до уровня, соответствующего представлениям об оплате квалифицированного труда».

Серьезной нагрузкой для законопослушных производителей становится и специфика отечественного таможенного законодательства, до сих пор позволяющая осуществлять ввоз и вывоз сырья по полузаконным и коррупционным «серым схемам». Такая практика не только подрывает доверие к государственным институтам, но и создает возможность для недобросовестной конкуренции, от которой, в конечном итоге, страдает и потребитель.

«Таможенная политика не влияет на цены, пока компания находится в равных условиях с остальными участниками рынка, – говорит

Антон Богданов (компания PROPLEX). Если есть фирмы, которые ввозят сырье недобросовестно, платя экспортную пошлину с заниженной стоимости инвойса, мы оказываемся в неравных условиях по сравнению с ними. Кроме того, есть проблема меняющихся правил работы, когда таможня меняет подход к импортеру в зависимости от степени выполнения плана по сборам. Нам приходится тратить много времени и сил на то, чтобы доказать, что ввоз происходит под правильными ценами, под правильными кодами и т.д.».

Влияют таможенные пошлины и на компании, напрямую не связанные с импортом-экспортом. «Поскольку ввозные пошлины на оборудование и комплектующие для производства высоки, – говорит

Дмитрий Галенко, специалист «Верхневолжского кирпичного завода», – высокой остается и цена качественного кирпича».

К ряду факторов повышения цен можно добавить и рост спроса. Так, Министерство регионального развития РФ отметило, что в районах строительства крупнейших инфраструктурных проектов (олимпийские стройки, подготовка к приему саммита АТЭС, Универсиада, Чемпионат мира по футболу 2018 и др.) ажиотажный спрос породил спекулятивный подъем цен на стройматериалы. «Естественно, что цена зависит от спроса, – говорит

Дмитрий Галенко. – Чем больше спрос, тем выше, разумеется, и цена. В этом году, в связи с активизацией строительства в Центральном и Северо-Западном регионах, ожидаем существенного роста стоимости нашей продукции».

Примерно так же видит ситуацию и

Николай Фильков, генеральный директор компании «Ингкома», специализирующейся на торговле строительными материалами. «Я бы выделил три основных причины роста, – говорит он. – Во-первых, чисто рыночная, маркетинговая. С началом каждого строительного сезона производители материалов находятся в ожидании ажитации спроса на продукцию и, соответственно, повышают цены. Во-вторых, макроэкономическая причина, связанная с ростом инфляции, тарифов на электричество и газ, которые меняются в сторону увеличения в начале каждого года. И, в-третьих, транспортно-логистическая. Здесь значительную роль играют стоимость ГСМ, которые не дешевеют. Также можно выделить и сезонный фактор, который характерен, например, для лесопереработки: весной и осенью, в распутицу, вывоз сырья затруднен, поэтому возникает определенный дефицит сырья, ведущий, в свою очередь, к повышению закупочных цен и, соответственно, цен на конечную продукцию».

При нынешней ситуации в российской и мировой экономике рост цен – объективная реальность и необходимость. Для того чтобы сдерживать его, нужны достаточно очевидные меры, как на макроуровне (разумная государственная политика в области регулирования тарифов естественных монополий, прозрачность таможенных процессов и действенное антитрастовое законодательство), так и на уровне субъектов бизнеса (техническое перевооружение производств, повышение производительности труда, сокращение непроизводственных издержек и т.п.). Дело за малым – волей и желанием всех заинтересованных сторон.

Пресс-служба производителя оконных систем PROPLEX

[1]

Показатели инфляции в РФ: 14% в 2008 г., 5,1% в 2012 г., по данным МВФ.

[2]

http://www.minregion.ru/press_office/news/2568.html

[4]

http://www.rbcdaily.ru/industry/562949983967585

[5]

На основе данных Росстата и ФТС России

[6]

http://www.rbcdaily.ru/industry/562949983967585

[7]

http://pvc.plastinfo.ru

[8]

http://quote.rbc.ru/news/emitents/2013/04/26/33936860.html

[9]

http://sroportal.ru/publications/rezkogo-vzleta-cen-na-zhile-v-rossii-ne-budet/

[11]

Данные Группы «СВЕЗА»